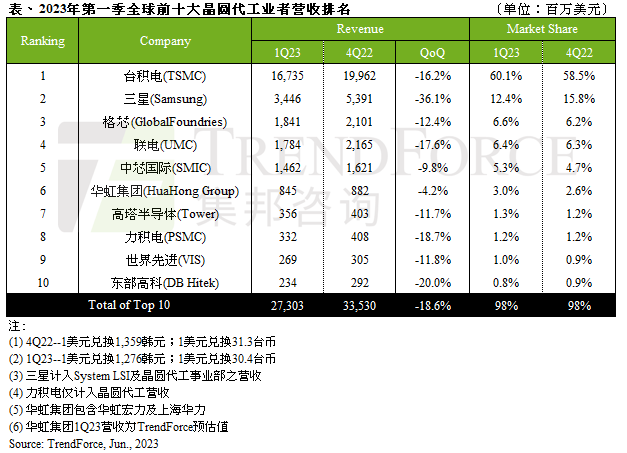

一季度前十晶圆代工营收环比减两成,二季仍持续下滑

据TrendForce集邦咨询研究显示,受终端需求持续疲弱以及淡季效应加乘影响,第一季全球前十大晶圆代工业者营收季度跌幅达18.6%,约273亿美元。本次排名最大变动为格芯(GlobalFoundries)超越联电(UMC)拿下第三名,以及高塔半导体(Tower)超越力积电(PSMC)及世界先进(VIS),本季登上第七名。

本文引用地址://www.cazqn.com/article/202306/447604.htm产能利用率及出货量同步下跌,营收跌幅扩大

第一季前十大晶圆代工业者产能利用率及出货均下跌,台积电(TSMC)第一季营收167.4亿美元,环比减少16.2%,由于笔电、智能手机等主流应用需求疲弱,7/6nm及5/4nm产能利用率明显下跌,营收分别环比减少逾20%及17%。第二季可望短暂受惠于急单需求,但产能利用率持续低迷,预期第二季营收仍会衰退,季度跌幅较第一季收敛。

三星(Samsung)八英寸与十二英寸产能利用率均下滑,第一季营收仅34.5亿美元,环比减少36.1%,是第一季跌幅最高的业者。第二季目前来看有零星零部件订单回流,但多半来自短期库存回补而非终端需求转强讯号,值得注意的是,第二季将有部分3nm新品产出正式贡献营收,预期季度跌幅将放缓。格芯第一季营收18.4亿美元,环比减少12.4%,自去年下半年市况反转以来,来自美国本土车用、国防、工控与政府等相关订单支持,让格芯营运稳定,今年第一季营收正式超越联电,拿下第三名,第二季由于工控IoT、航天国防及车用等订单仍稳定,将支撑格芯产能利用率表现,预期营收大致持平第一季。

联电第一季营收环比减少17.6%,约17.8亿美元,其中28/22nm及40nm营收分别下跌约两成及以上。第二季因PMIC、MCU等客户砍单,八英寸产能利用率将跌至60%以下;十二英寸则受惠于28/22nm如Tcon、TV SoC急单支撑,产能利用率约80%,同时平均销售单价稳定,预期营收可持平或小幅上升。中芯国际(SMIC)第一季营收环比减少9.8%,约14.6亿美元,其中八英寸营收环比减少近三成,十二英寸营收则因产品组合较多元,及中国大陆内需支撑,营收环比微幅增长1~2%。第二季受惠部分订单复苏加上中国大陆内需优势,如Driver IC、Nor Flash等,出货与产能利用率皆有望提升,营收可望回归成长。

消费性产品市况低迷,力积电、世界先进营收首当其冲

自2022下半年起晶圆代工产业下行,二、三线晶圆代工业者受限于制程技术、产品重叠性较高,导致竞争激烈而缺乏议价能力,因此营运表现在需求反转向下的情境中变化更为剧烈。第一季六至十名最大变动为高塔半导体,上升至第七名,基于欧洲市场需求支撑,营收环比下跌11.7%,约3.6亿美元,跌幅较多数二三线代工厂来得轻微。

尽管力积电受惠于部分来自电视相关LDDI库存回补动能,HV制程营收环比增长约26%,然其它平台产品如PMIC、Power discrete则仍在库存修正,客户投片态度趋于保守。第一季营收约3.3亿美元,环比减少18.7%。世界先进同样因大小尺寸DDI客户陆续因库存趋于健康,投片量开始恢复,而PMIC投片状况同样不佳。第一季营收约2.7亿美元,环比减少11.8%。其他业者如华虹集团(HuaHong Group)第一季营收约8.5亿美元,环比减少4.2%;东部高科(DB Hitek)营收约2.3亿美元,环比减少20%。

TrendForce集邦咨询预期,第二季前十大晶圆代工业者产值将持续下跌,季度跌幅会较第一季收敛。尽管顺应下半年旺季需求,供应链多半应在第二季陆续开始备货,但市况反转后供应链库存堆积且目前去化缓慢,多数客户备货态度仍谨慎,使第二季晶圆代工生产周期较以往缓和,仅有零星急单如TV SoC、WiFi6/6E、TDDI等,整体产能利用率成长受限。

评论