苹果加快转移中国生产线的步伐:供应链布局会有什么变化

相信很多的用户都能明显感受到,在这一代的iPhone 14系列超大杯的旗舰iPhone 14 Pro系列上面苹果供货是乏力的,最热门的iPhone 14 Pro系列已经发布上市一段时间了,但时至今线下体验店、线上供应渠道都还是处于缺货的状态。

本文引用地址://www.cazqn.com/article/202212/441294.htm目前,在圣诞节购物的消费者遇到了历史上最长的高端iPhone等待时间,一直持续到圣诞节之后。苹果在11月罕见地发布了季度中期警告,称Pro机型的出货量将受到郑州工厂疫情限制的影响。

10月份富士康郑州厂受疫情影响,内部评估认为本次富士康郑州工厂疫情可能会使该工厂11月份的iPhone出货量最多减少30%,如今这一预测被上调至“至少下降30%”,这引发了富士康和苹果的“危机感”。

长期以来,中国一直是苹果供应链上的主导国,但随着依赖程度的增加,带来的不可控风险也随之而增加。突然的产能下跌进一步的增加了苹果对于中国供应链的担忧,并开始重新评估这种可持续性,为后续可能出现的风险提前做准备。

来自华尔街日报的报道显示,为应对不可控风险对苹果全球生产供应链的影响,苹果公司计划加速将其部分生产转移到中国以外,并且要求供应商更积极地计划将组装产线转移到亚洲其它地方,特别是印度和越南。

为何中国会成为苹果最重要生产基地?

· 快速响应能力

快速响应机制是这些争分夺秒的科技巨头们比成本更为看重的要素。苹果和富士康选择中国作为最重要生产基地,中国从政府到民间独特的快速响应能力,才是他们最看重的。

从郑州富士康于2010年7月注册,到郑州工厂第一条产线投产,前后仅相隔1个月时间。类似的事情发生在上海特斯拉超级工厂身上,从第一铲子奠基土下去,到第一辆中国产特斯拉电动车下线,前后耗时不过一年时间。

· 成熟的供应链配套环境

供应链配套的成熟程度,也是苹果和富士康选择工厂所在地的重要考量。对于苹果挑选工厂来说,它最在意是否能够快速扩张和缩小工厂的规模,以及附近是否有强大的供应链配套。

苹果公司的高管曾经形容道,当苹果需要100万个螺丝,它会在中国富士康工厂一条马路外的工厂找到配套厂商,如果苹果需要这些螺丝做得不同,这只需要3个小时。

这种就近配套的需求,促进了苹果供应商的扎堆建厂。这也不难理解,为什么苹果公布的2020年Top200供应商名单中,一共有约610个工厂参与了苹果产品的制造,其中位于中国大陆的工厂有259个,排名世界第一。

与此同时,中国本土企业在苹果供应链当中的作用越来越大,例如生产液晶显示屏的京东方、生产玻璃屏幕的蓝思科技、生产声音组件的歌尔声学、生产锂电池的德赛电池、生产光学器件的水晶光电等。

· 产业链带来正面外溢效应

值得注意的是,苹果产业链落户中国带来了巨大的产业链外溢效应。目前全球主流的手机厂商仅剩5家,分别是苹果、三星、华为、小米、OPPO和VIVO,其中有3家厂商来自中国,而日本、欧洲、东南亚、南美和印度的手机厂商基本已经出局,苹果供应链功不可没。

因为富士康这样成熟的代工厂商的出现,中国出现了一大批轻资产的“无工厂制造商”,他们仅仅专注于品牌、渠道和设计,而无需为雇佣和管理数以十万计的工人而烦恼。

为何要转移中国生产线?

据中国政府相关智库称,富士康2019年从郑州向海外出口了约320亿美元的产品。据该公司称,总的来说,富士康集团占中国2021年出口的3.9%。

郑州富士康有多达30万名工人在富士康的工厂工作,生产iPhone和苹果其他产品。根据市场研究公司Counterpoint Research的数据,在最高峰这里一度占据了iPhone Pro系列85%的生产线。

过去,人们并不关注集中度风险,苹果高管早就知道过度集中在中国的风险,但多年来他们几乎没有采取任何措施来降低这种风险。但是现在我们进入了一个新世界,苹果不再愿意将如此多的业务捆绑在一个地方。

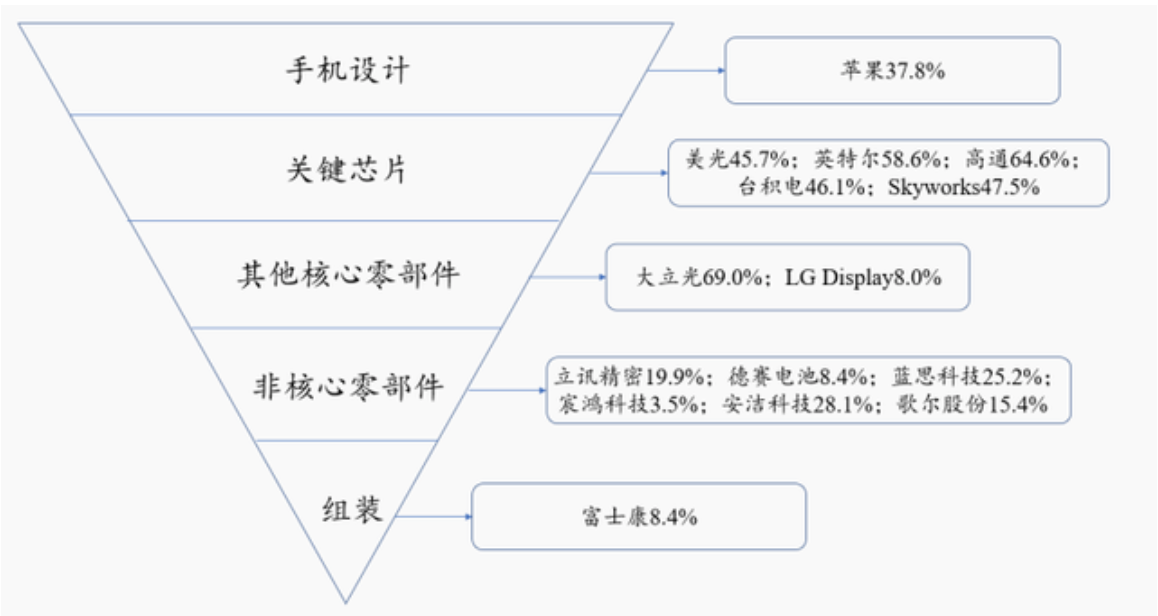

虽然国内供应商在苹果供应链所占比例较大,但基本是中低端产业链,比如电池、外壳和镜头模组等技术含量不高的产品。而储存芯片和显示器则由日、韩提供,国内企业在技术方面还达不到苹果的标准。

根据日经新闻对iPhone 14系列的拆解报告显示,14系列的BOM成本,相比13系列增加了约20%,大部分归咎于A16处理器。其中,iPhone 14 Pro Max的500美元BOM成本,中国元件价值比例为12%(台湾7.2%、大陆3.8%)。

据不完全统计,iPhone X的核心零部件国产比例在9%以上;iPhone 12是4.6%;iPhone 13比例小于4%,iPhone 14则更少,反而是美、日、韩等国家零部件产品的比例有所增长。

此前有媒体报道,苹果已经与34家中国供应商终止了合作关系,种种迹象表明,苹果供应链正逐步地撤出中国市场,而且步子在加快。

苹果已告知制造生产伙伴希望供应链开始尝试在中国以外的地区展开新产品试产导入量产服务(NewProductIntroduction,NPI),即苹果指派团队与承包商合作,将产品蓝图和原型转化为详细的制造计划。

苹果2021年的190家供应商名单中仍有91家来自中国,有近150家在中国还设有工厂。中国供应商比例从2020年的57%下降至2021年的47.9%,但仍接近一半,中国大陆2021上榜的46家,占比24.2%。

截至2021年的苹果供应商数据显示,从2019年至2021年三年间,按照增幅排名,美国生产增幅最大,从7.2%增长至10.7%;其次为中国台湾,从6.7%增长至9.5%;越南从2.2%增长至3.7%,印度从不足1%增长至1.5%。

为何产能转移道阻且长?

今年iPhone 14系列新机型发布后不久,苹果即宣布计划也在印度生产这一最新型号的手机,预计今年将有5%的iPhone 14系列的产能将转移到印度,比分析师预期的要早得多。要知道在一年前,印度还只能生产比中国落后1~2代的iPhone。

2021年,中国生产了全世界67%的手机,紧随其后的印度和越南分别生产了全世界16%和10%的手机。印度政府向进口的智能手机征收20%的进口税,而在本土组装的手机就可以避免这个税项。因此小米和三星等公司纷纷宣布在印度本土组装手机,虽然大部分零部件还是要从中国、日本、韩国运往印度。

苹果的长期目标是从印度出货40%至45%的iPhone,而目前这一比例仅为个位数;与此同时,苹果加大在越南的投资与布局。预计越南将增加其他产品系列的生产,比如苹果AirPods、Apple Watch和MacBook等。

尽管苹果想“加速迁离中国”,但囿于其产品生产的能力与体量需求,仍需要走过一段不短的过渡期。首先国内有完整的供应链,苹果组装厂搬迁意味着供应链需要重新考虑是否跟随;其次是在国内生产线体与技术人员的“创造价值”沉淀并不是换个地方就有成效,人才梯队的建立需要几年时间。

所以对于苹果而言这样做是一个困难的进程,据9月份的估计,要花8年时间才能将仅有10%的生产转移出中国。

· 产能转移至印度和越南所要面临的困难

印度和越南也面临着各自的挑战。印度的劳动力成本虽然比中国要至少便宜五分之一,但在iPhone这样售价高达数百美金的昂贵电子产品当中,劳动力成本所占的比例微乎其微,显然对此并不敏感。

虽然印度的人口规模接近中国,但政府协调水平却不高。苹果发现在印度很难经营,因为每个邦的管理方式都不一样:就法规的一致性和物品的进出而言,印度就像蛮荒的西部,苹果将不得不把供应链分散开来,建造更多的村庄而不是大城市。

目前印度金奈富士康工厂已经发展到2万名工人,这在过去的印度都是完全不可想象的,但是这个工厂在发展的过程当中也是磕磕绊绊。

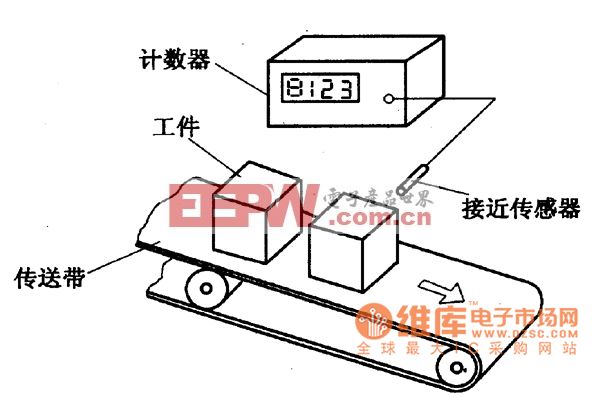

假如说未来产线能缩减到几万人,那转移的操作性就比现在大很多。但目前看,当下完全不可能。就拿郑州富士康来讲,差不多六七年前最高峰在厂员工有50w+到现在的30W+,人员缩减而产量却越来越高,是因为产线自动化一直在升级,不需要原来那么多人员了。

除此之外,中国和印度在基础设施上的巨大差异,也很难在短期内弥补。例如为配套富士康郑州工厂,郑州耗资百亿美金启动雄心勃勃的新郑国际机场的改造计划,以货运改造为核心,按照郑州的规划该机场将在2035年货物吞吐量突破500万吨 —— 要知道2021年中国排名第一的上海浦东机场的货物吞吐量才300多万吨。

而越南制造业虽然增长迅速,但工人短缺:越南人口不到中国人口的十分之一,它可以处理6万人的生产基地,但不能处理像郑州这样的数十万人的地方。

· 现阶段最现实的解决办法

苹果公司已经在越南和印度扩大了生产中心,但要使更大规模的转移更有效,还需要更多的工作。然而,消息人士称随着招聘放缓和全球经济放缓,苹果更难分配员工与新的国家的新供应商处理新产品导入。

介于此,现阶段苹果想应对供应链过度集中的潜在风险,一个更为可行的应对措施是将眼光投向更多的中国装配工厂。

苹果公司从10月末就开始与其两大代工厂和硕、立讯讨论,将过去的基本款生产线转换为Pro系列,以分担富士康的产能压力。本周也已有消息指出,和硕、立讯正在接手更多的苹果业务,“这两家代工厂都拿下了10%的iPhone 14 Pro系列订单需求”。

苹果在2023年除了需要应对焦头烂额的供应链问题之外,可能还需要面临其它方面的挑战。

第一,在过去两年时间里消费者升级和更换iPhone的意愿还是比较强烈的,不过这种情况在2023年会出现下滑,这主要是因为消费者已经升级了新的设备,而明年持续的宏观经济压力会导致消费者推迟升级;第二,则是苹果服务软件收入增长乏力,很难再有出色表现。

评论